“超预期”增长是市场给予A股五大上市险企今年上半年的业绩评价,彻底扭转2023年业绩疲弱的态势。

最新数据显示,今年上半年,A股五大上市险企合计实现营业收入1.27万亿元,同比增长7.4%;归母净利润合计达到1718亿元,同比增长约12.55%。

令人振奋的是,仅上半年,上述净利润指标已经远超去年全年的1655.17亿元。相当于日均赚约9.44亿元,高于去年同期日赚7.41亿元。

新业务价值回升 销售队伍规模降速放缓

根据业绩报告数据,中国平安上半年净利润总额在五家险企中位居第一,实现归母净利润746.19亿元,同比增长6.8%。而中国人寿、中国太保、中国人保、新华保险分别实现归母净利润746.19亿元、382.78亿元、251.32亿元、226.87亿元、110.83亿元,对应增幅分别为10.6%、37.1%、14.1%、11.1%。中国太保净利润增速同比位居第一。

净利润指标双位数上涨、上市险企的业务增长动能强劲,同时新业务价值也均保持两位数增长,其中有2家公司增幅超过了50%。

新业务价值是一项关键核心指标,是衡量寿险公司盈利能力和成长性的核心指标,也是能够反映寿险公司的经营能力和业务价值,评估业务未来增长潜力的重要指标。

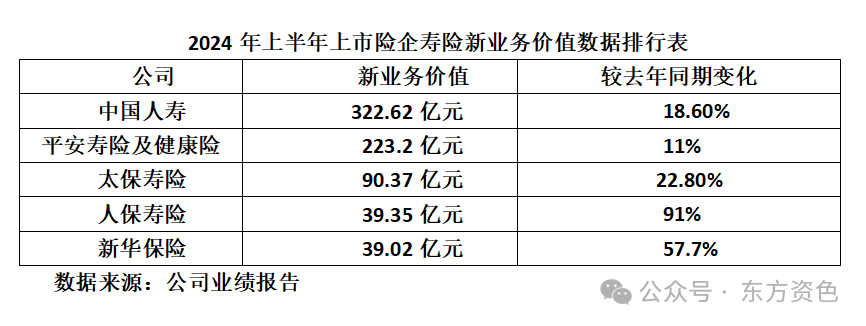

2024年上半年上市险企寿险新业务价值数据排行表

具体来看,今年上半年,人保寿险新业务价值接近倍增,同比增长91%达到了39.35亿元;新华保险新业务价值同比增速为57%,为39.02亿元。这两家公司新业务价值增幅均超50%。太保寿险的新业务价值紧随人保寿险、新华保险后,取得了22.8%的增长,达90.73亿元。

多位市场分析人士称,寿险板块新业务价值高增与其个险营销渠道新单业务正增长,人均产能提升有关。

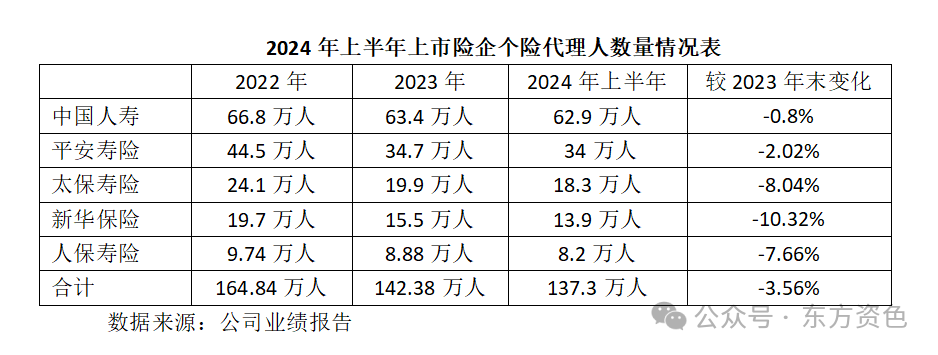

上半年,A股五大上市险企共有个险销售人力137.3万人,较2023年末的142.38万人减员约5万人。

2024年上半年上市险企个险代理人数量情况表

比如,2024年6月末,中国平安个人寿险销售代理人数34万,较2023年末的34.7万人下降约2.02%。中国人寿个险销售人力62.9万,较2023年末的63.4万人减少0.8个百分点。

中国太保保险营销员18.3万人,与2023年末19.9万人相比下滑8.04%。新华保险个险代理人规模人力13.9万,较2023年末下滑10.32%。

因此,虽然A股五大上市险企个险营销规模上半年有所下滑,但对比2022年、2023年分别减员83万人、22.5万人,降幅明显收窄。而且区别于以往个险营销改革初期,人员大量脱落背后是淘汰不合格、低产能人员,目前销售队伍的小幅下滑更多原因是提升队伍产能和队伍优增。

据中国人寿披露,上半年,个险渠道深入推进营销体系改革。现有队伍落实“客资建队伍”经营理念,加快构建以客户为中心的个险经营管理体系;深化推进个险“6+1”重点工作,推动队伍建设关键技术迭代升级。同时,推进新型营销模式布局“种子计划”,在24个城市启动试点。

中国平安联席首席执行官兼副总经理郭晓涛公开称,“在绩效考核指标中,平安对于代理人质量的要求非常高,通过产能、活动率、绩优代理人占比等一系列的数据衡量34万代理人结构和质量是否在持续提升。”

从产能数据而言,上半年,中国人寿个险渠道新业务价值292.91亿元,同比上升14.6%,销售队伍产能稳步提升,月人均首年期交保费同比提升12.4%。新华保险月均人均综合产能1.04万元,同比增长28.3%。太保寿险保险营销员月均举绩率73.8%,同比提升4.1个百分点。核心人力月人均首年规模保费64637元,同比增长10.6%。

“通过上半年的改革成果来看,效果明显。从队伍指标来看,新增人力的绝对数量和占比,都有一定程度的提升。优增率和每月的优增绝对人数都在稳步提升。新人,特别是一年的新人群体质态明显改善。在去年高基数的状态下,今年个险渠道业务增长,结构优化都得到了一定的进步。”白凯表示。

中国太保总裁赵永刚也称,核心人力的质态稳固,是代理人队伍稳定的关键因素。“今年以来,公司结合经济形势、队伍产能等综合因素,提高了对核心人力的业绩标准要求。”

“报行合一”将全面实行 渠道面临挑战

当前,A股上市险企新业务价值、渠道改革成效凸显,但是对于下半年,全渠道实行“报行合一”、降低产品预定利率的情况下,能否实现正增长仍是未知数。

“报行合一”是指,保险公司向监管机构备案的产品定价假设,包含费用假设等,应与保险公司实际经营过程中所实施的保持一致,不能谎报虚报。

银保渠道推行一年以后,相较个险渠道,银保渠道数据有所下滑。今年上半年,新华保险银保渠道保费降幅最高,达24.1%,其次中国人寿降幅为19.9%,人保寿险、太保寿险分别下降3.5%和1%。

根据监管要求,下一步“报行合一”将在个险渠道落地,而这五家上市公司的个险渠道都是核心营销渠道,报行合一落地后会产生什么影响?

对此,白凯分析称,银保渠道推行“报行合一”的重要变化,是保险公司支付给银行的中介代理手续费有所下降。而且银行中间收入来源较多,保险代理手续费的下降在一定程度上影响银行代理保险的积极性。

白凯认为,“今年以来,公司一直在主动研究个险渠道‘报行合一’,特别是在动态监测费用的构成,精细化分析各项费用的管理空间。因为有了银保渠道‘报行合一’费用管理方面的经验,我们认为,个险在下一步全面推行‘报行合一’方面,公司有能力实现平稳切换。”

事实上,对于保险销售人员而言,“报行合一”最为直接的影响是佣金收入下滑,若想维持原有收入水平需要销售更多的保单,各个上市公司目前正在加快提升营销人员人均产能,也是进一步应对接下来的个险渠道“报行合一”。

“寿险公司的个险渠道相较于银保渠道可控性、自主性更强,在实行‘报行合一’后或有短期适应过程,业绩会产生一定的波动,但是长期来看,影响不会很大。”白凯说。

新华保险副总裁王练文也表示,个险渠道落地“报行合一”是大势所趋,不可避免。当整个行业下降佣金率时,只要队伍产能提升,销售量提升,便可短期冲抵队伍收入下降。“所以,还是要提高产品的竞争力,来提升队伍的销售水平,促进销售量增加,实现客户、公司和队伍的多赢。”

产品切换进行时 分红险将“半分天下”

需要指出的是,除了渠道,还有一个变化在于产品预定利率下降后,未来寿险市场将进行“大洗牌”,消费者也将接触到更多的分红险产品。

8月,国家金融监督管理总局发布《关于健全人身保险产品定价机制的通知》,新备案的普通型保险产品预定利率上限调低为2.5%,新备案的分红型保险产品预定利率上限调低为2.0%。这也意味着,与其他金融产品相比,保险产品的竞争力未来可能下降。但对于险企资产匹配负债的现实情况来说,产品的调整势在必行。

那么在低利率时代下,保险公司如何应对利差损?产品策略又是什么?

关于产品切换,新华保险副总裁龚兴峰表示,当前的市场环境、利率环境和宏观经济环境对客户需求产生了影响,保险公司要积极应对。产品是龙头,可以带动保险公司应对变化。对于下一步的发展,新华保险将聚焦客户需求,实施多元化产品策略,保持主力产品稳定;同时,加大产品创新,通过精准客户识别、业务队伍分层来带动产品创新;此外,还将优化产品结构,加大分红险产品的开发销售力度,以满足客户对于保障、储蓄以及资产传承等方面需求。

多家上市险企在业绩发布会上直言看好分红险的发展,分红险将是未来产品发展的主流方向。

郭晓涛表示,“为了应对变化,平安将调整产品结构,过去超70%是传统险,未来平安将以分红险作为主打产品,预计会占整个销售额的50%以上。”

中国太保总精算师兼财务负责人张远瀚表示,随着预定利率的下调、宏观环境的变化,原来的产品结构已经不太适合客户的需求,可以看到的方向就是转向分红险。“长期来看,我认为分红型产品未来占比会超过50%。”

要注意的是,近年来,保险销售人员销售的产品大多以普通型的寿险、年金险、增额终身寿险等为主,产品收益基本确定,而分红险的收益是浮动的,这就会涉及到演示收益等问题,考验销售队伍的销售能力。特别是分红险利率演示调整为保证利益和红利利益两档后,这就意味着,保险销售人员不仅要学产品、学利益演示和产品的投保规则,更要了解分红账户的运作状况,因此对保险公司销售人员的专业性要求较高。未来,高素质、专业能力强的营销人员才能长久立足。

(转自:东方资色)

海量资讯、精准解读,尽在新浪财经APP

发表评论