涨跌纷纭——一周大科技表现

全市场都在静待“降息”,因此风险资产的偏好下降,投资者因市场波动性增大而提升避险资产,股市防御性板块也获得资金流入。反映到大盘上,就是 $道琼斯(.DJI)$ 和 $纳斯达克(.IXIC)$ 的分歧。

科技股也因财报后的空窗期,以及静待就业数据、美联储决议等因素交投下降。公司热点,如特斯拉的FSD预期、苹果发布会、英伟达Blackwell进展等将决定未来几个月的投资者情绪。

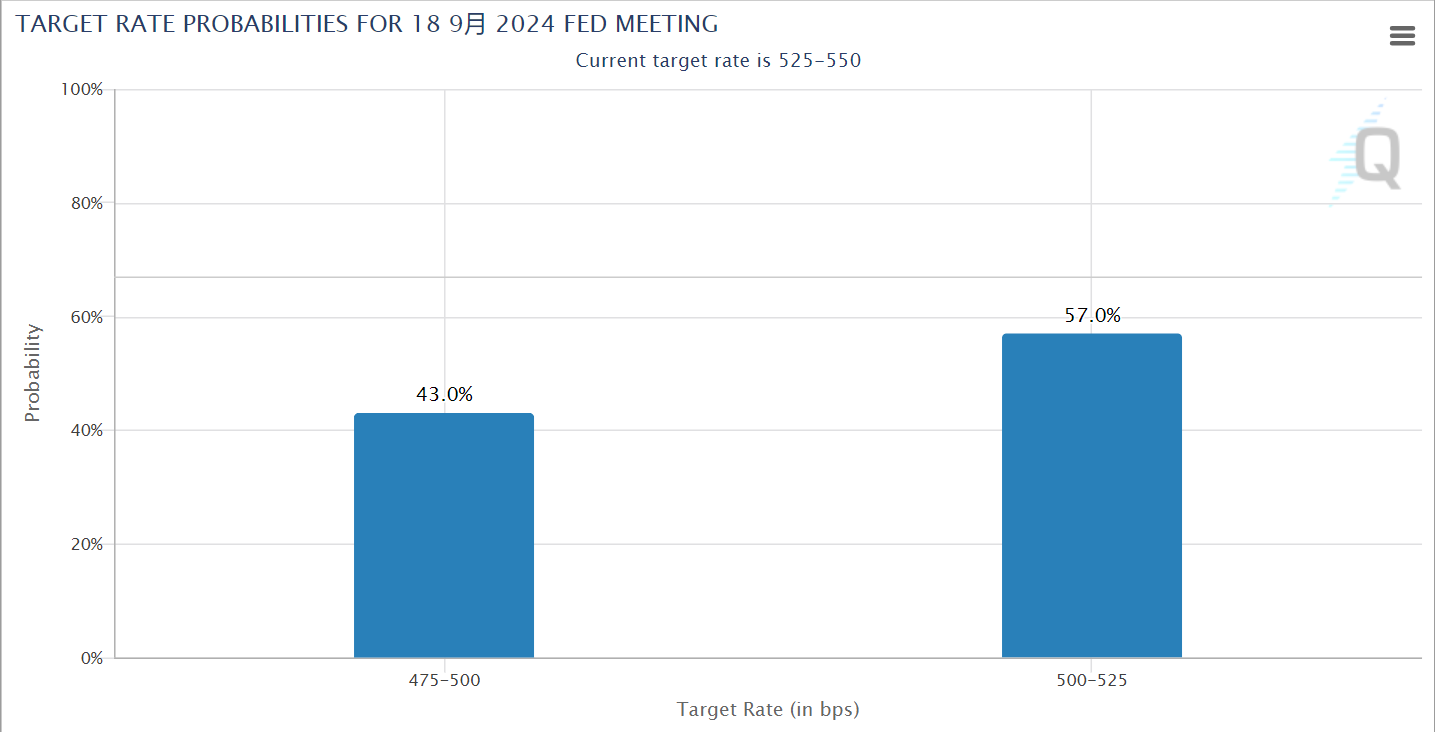

目前市场隐含美联储在9月降息50个基点的概率达到43%,年内降息100个基点的概率为40.7%,至明年3月要降息175个基点,因此降息的幅度和节奏将成为市场最大的关切。

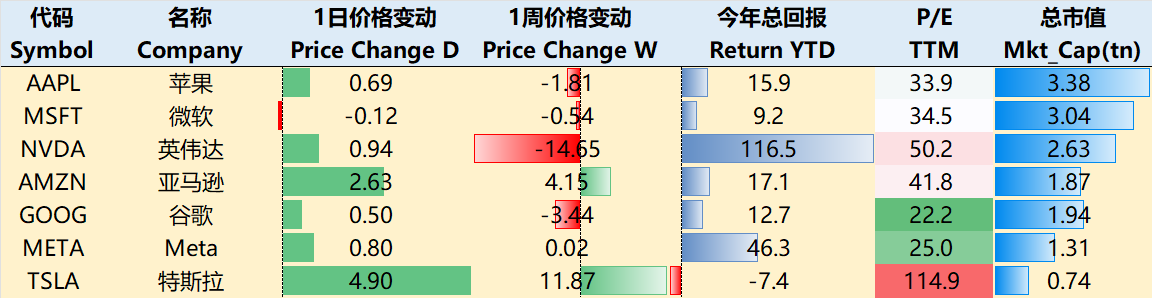

至9月5日收盘,过去一周大科技公司表现不一。其中 $特斯拉(TSLA)$ 反弹较多+11.87%, $亚马逊(AMZN)$ +4.15%, $Meta Platforms(META)$ +0.02%,其余均收跌, $微软(MSFT)$ -0.54%, $苹果(AAPL)$ -1.81%, $谷歌(GOOG)$$谷歌A(GOOGL)$ -3.44%, $英伟达(NVDA)$ -14.65%。

影响资产组合的核心交易策略——一周大科技核心观点

Tesla的“范式转变”?

Tesla本周表现强势,也突破了8月以来的盘整颓势。主要原因有两个:

公布的8月在华销量大增,挽回销量下滑的颓势

官方X账号公布FSD新进展,并预期25年Q1在欧洲和中国落地

相对于财报后者一个月的平平无奇,这两则消息足以让无热点的市场振奋。虽然此前Tesla预期FSD在年内落地,目前看来也是有所推迟。近期的消息是,Tesla已经在上海部分街道获准测试其高级驾驶辅助系统,并通过了国家车辆数据安全的权威标准和要求。

但是,TSLA一直是一只讲究预期的票,而现在由于新能源整体行业性的颓势,逼得特斯拉更多往其他方向转型,而这一转变跟当年Apple从售卖单机的硬件公司到现在以软件和服务为中心的转变一样,是一种“范式转变(Paradigm Shift)”,这是指在一个特定领域内,基本理论框架或标准实践方式的根本性变化。

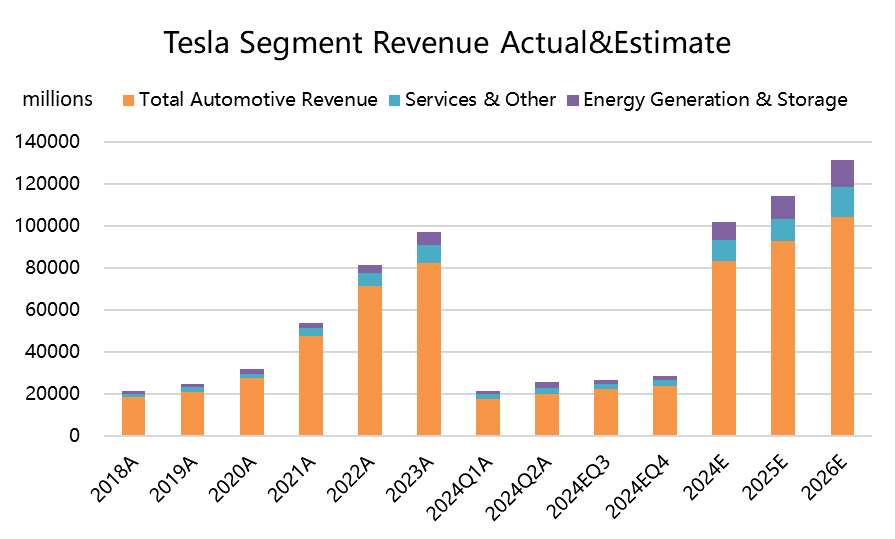

Tesla就是从电动车生产商到综合能源和AI公司。

首先,能源收入大增,在Q2财报中显示,收入已经达到了30亿美元,目标是2030年实现1500 GWh储能部署的目标。

FSD落地之后,Tesla就正儿八经成为“SaaS”公司,不仅是技术的进步,也可能占据更大的市场份额。

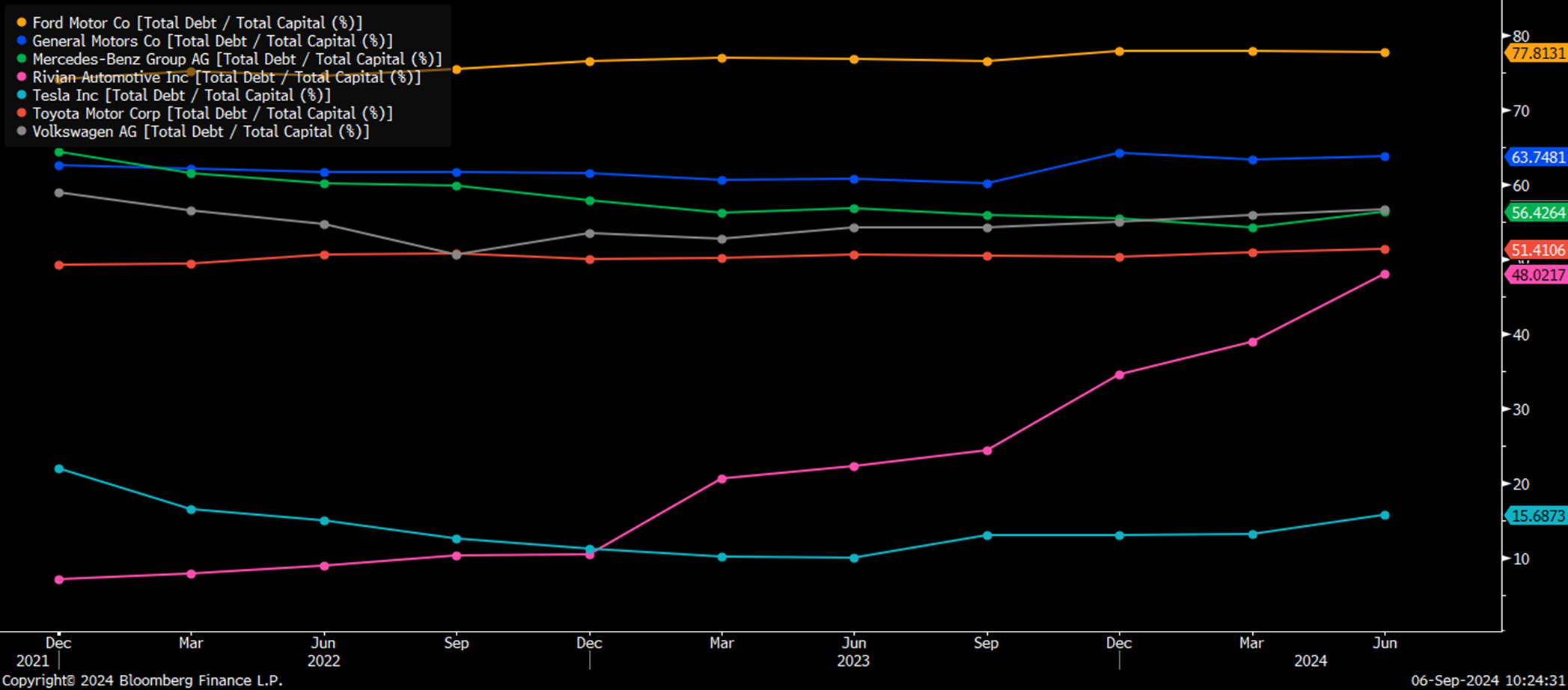

当然,对TSLA的估值,不同投资者的差异很大,且因为新能源行业整体的下滑,销售和利润双双下降,造成公司整体负债率上升、自由现金流下滑(但相对同行业依然是领先水平),目前很难通过预期来准确估值,决定股价的是投资者的“期望”。

期权观察家——大科技期权策略

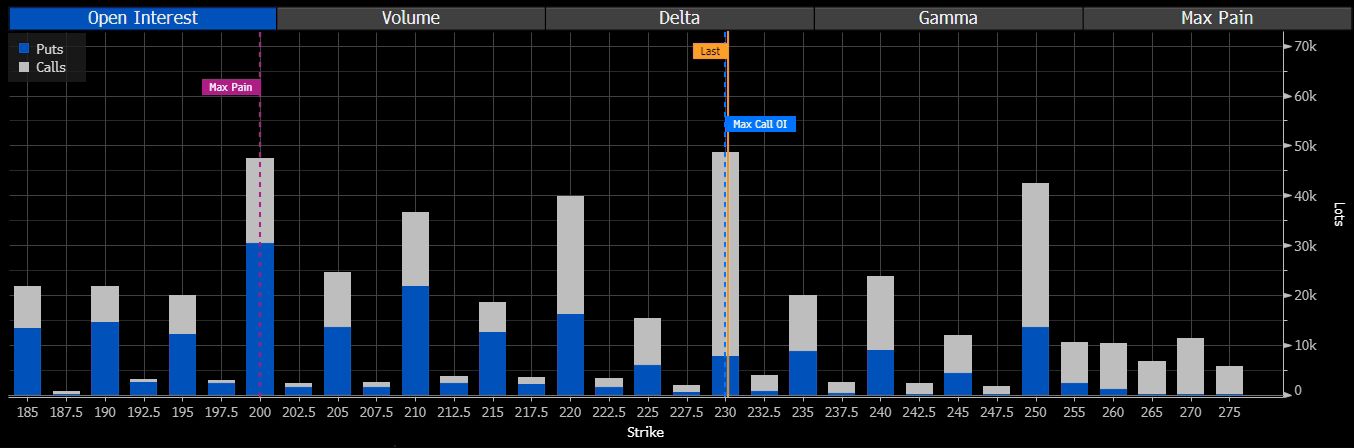

Tesla的期权也在财报季基本结束之后再度活跃,而通过期权交易也可以更多的了解投资者的预期以及其中分歧。

从9月20日月期权的未平仓订单来看,对于Call来说,230和250的位置都有大量堆积,其实以目前的价格来看,TSLA多头对Call的押注也开始增加,而Covered的多头反而可能会提升位置。

对PUT来说,是非常大的阻力,而PUT的量相对非常少,相对来看更看衰一些。月期权的中心210-210,也相对比前几个到期日更高一些,说明整体还是看多。

再给个持仓大科技股的理由——为何"TANMAMG"组合总超大盘?

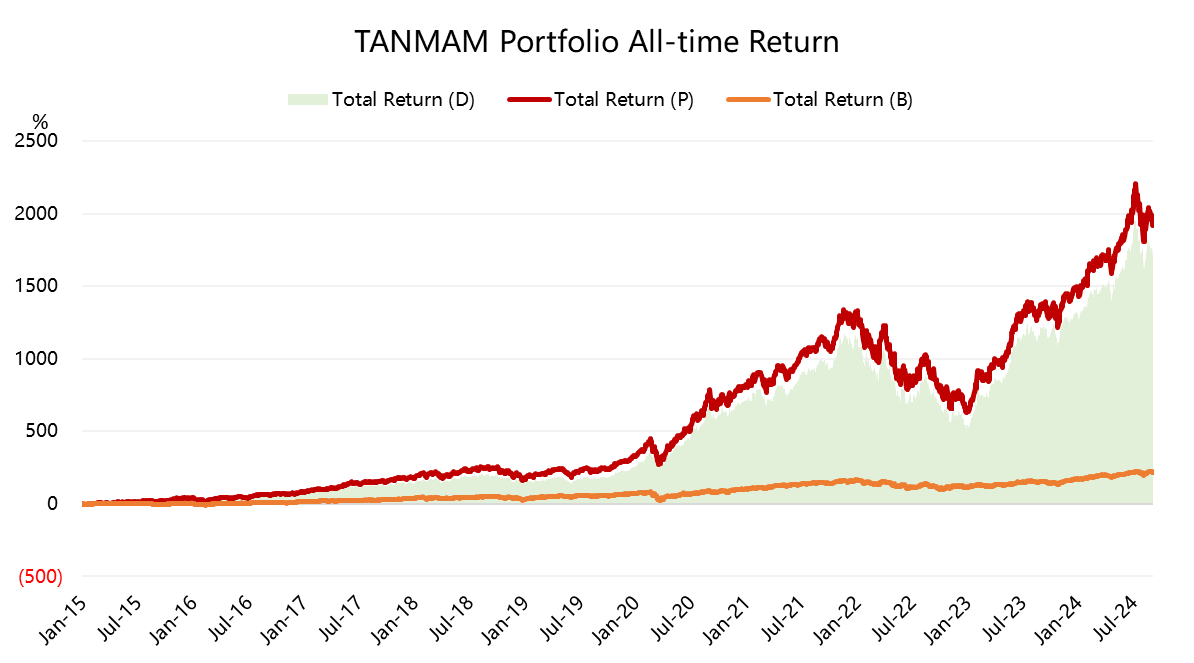

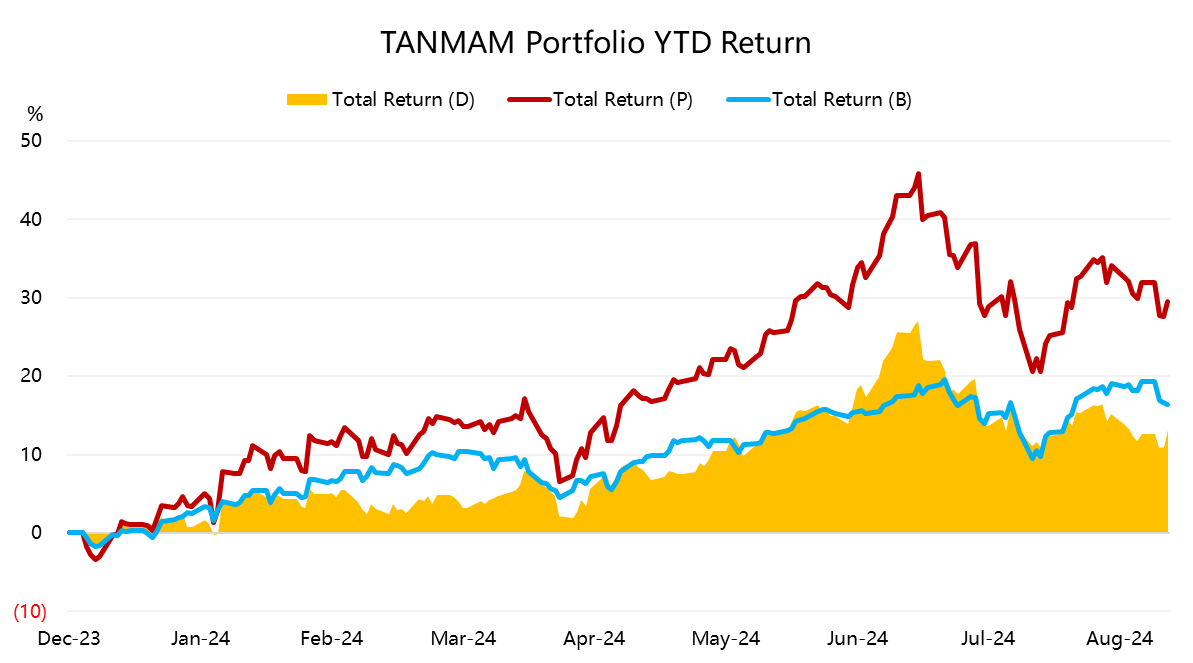

七巨头(Magnificent Seven)组成一个投资组合(“TANMAMG”组合),等权重、每季度重新调整权重。回测结果从2015年以来表现是远超标普500的,总回报达到了1948.9%,同期 $标普500ETF(SPY)$ 回报216.5%,再次拉开距离。

本周大盘出现回调,组合今年以来的回报为29.5%,超过SPY的16.3%。

过去一年组合的夏普比率回落至为1.6,与SPY的1.6持平,组合的信息比率为1.0.

海量资讯、精准解读,尽在新浪财经APP

发表评论